Cash is trash: Nekad bilo, sad se pripoveda

Makroekonomija nije toliko komplikovana. U suštini je relativno prosta, kada imate sve podatke i sve varijable koje utiču. Međutim, najčešće ih nemate. Zapravo, niste ni svesni šta sve utiče, i odluke donosite na osnovu nepotpunih informacija. Baš zato sam napisao ovaj tekst, da bih vam dao malo širi kontekst, da bolje razumete šta se trenutno dešava i zašto, pa ćete malo drugačije poimati dešavanja oko vas.

Venture capital fondovi, odnosno fondovi rizičnog kapitala su upravo ono što im ime i kaže. Fondovi koji su spremni da pod određenim uslovima investiraju u vaš biznis, da ga podignu na viši nivo i da ga u idealnom scenariju prodaju dalje, ostavljajući vas sa gomilom para u rukama, dovoljnim da se prevremeno penzionišete i do kraja života leti blejite po plažama, a po mondenskim ski centrima zimi. Međutim, ne brinite, baš je mala šansa da vam se to desi, šljakaćete do penzije, nema greške. 🙂 Malo se šalim, ali ako ste razmišljali o prodaji firme, verujte da sada nije trenutak, tj. u ovom momentu neće biti mnogo ponuda. I baš hoću da vam pojasnim zašto je tako.

Prvo da razumemo jednu stvar: malopre sam pominjao makroekonomski kontekst. Želim da razumete zašto su do prošle godine startapovi, VC fondovi i slično bili najvrelija reč i svi su o tome pričali (baš kao što sada upadljivo ne pričaju o tome).

Hajde da probamo da se stavimo u cipele jako, ali ono baš BRUKA jako bogatih ljudi. Oni poseduju ogroman kapital. I žele da stalno rade nešto sa njim, da ga obrću, što bi rekli. E, sada, dosta godina unazad, pa sve do sredine prošle godine, situacija je bila takva da, i ako bi neko od tih velikih investitora želeo da novac, na primer, konzervativno drži u banci, imao je situaciju da mu je kamata na depozite bila nula. I to je apsolutno destimulativno. Elem, baš to je i bila ideja država i centralnih banaka. Da posrnule privrede razmrdaju tzv. “politikom jeftinog novca”. Jeftin novac je zgodan iz par razloga. One sa pravim preduzetničkim duhom ohrabruje da investiraju u nešto novo. Međutim, i one koji možda nisu toliko skloni novotarijama i preduzetničkim poduhvatima, tera da se porazmisle. Jer, alternativa je da imate depozit koji čuči u banci i ničemu ne služi. Neko je ovde skovao mnogo zgodnu krilaticu, koja je glasila – cash is trash. Kapirate već.

I onda vidite da se pojavljuju ti famozni startapovi, koji kao čuda čine, obrću nenormalne pare, nešto se tu zbiva…. I sa jedne strane onaj FOMO momenat (FOMO – fear of missing out – psihološki momenat kada se bojite da ne propustite nešto veliko što se zbiva), a sa druge strane nikakav prinos na kapital, naterao je vlasnike ogromnog kapitala da se okrenu rizičnijim plasmanima. Zašto? Muka natera čoveka, 🙂 Šalim se, ali generalno kapiraju investitori da je prosečni vek startapa nešto oko 3 godine. Čak, neke statistike kažu da 8 od 10 startapova pukne (možda čak i svih 9). Ali, taj deseti koji preživi, e, taj napravi ozbiljne pare i investitorima donese gomile novca, povrati sve izgubljeno. Međutim, problem je što mi uglavnom čujemo baš samo za taj deseti, tj. taj koji je uspeo, a nemamo pojma za 9 njih koji su propali, pa nam se čini da je startap ekosistem prava stvar. I jeste, ali nije ni približno toliko profitabilna, tj. retko koji preživi. Ali, kao što rekosmo, jadne uboge bogataše muka natera da ulažu u takve firme, jer sa druge strane imaju sigurnu 0 kao prinos u banci. ili pri trgovini obveznicama…. He who dares wins, pisao sam već o tome.

Međutim!

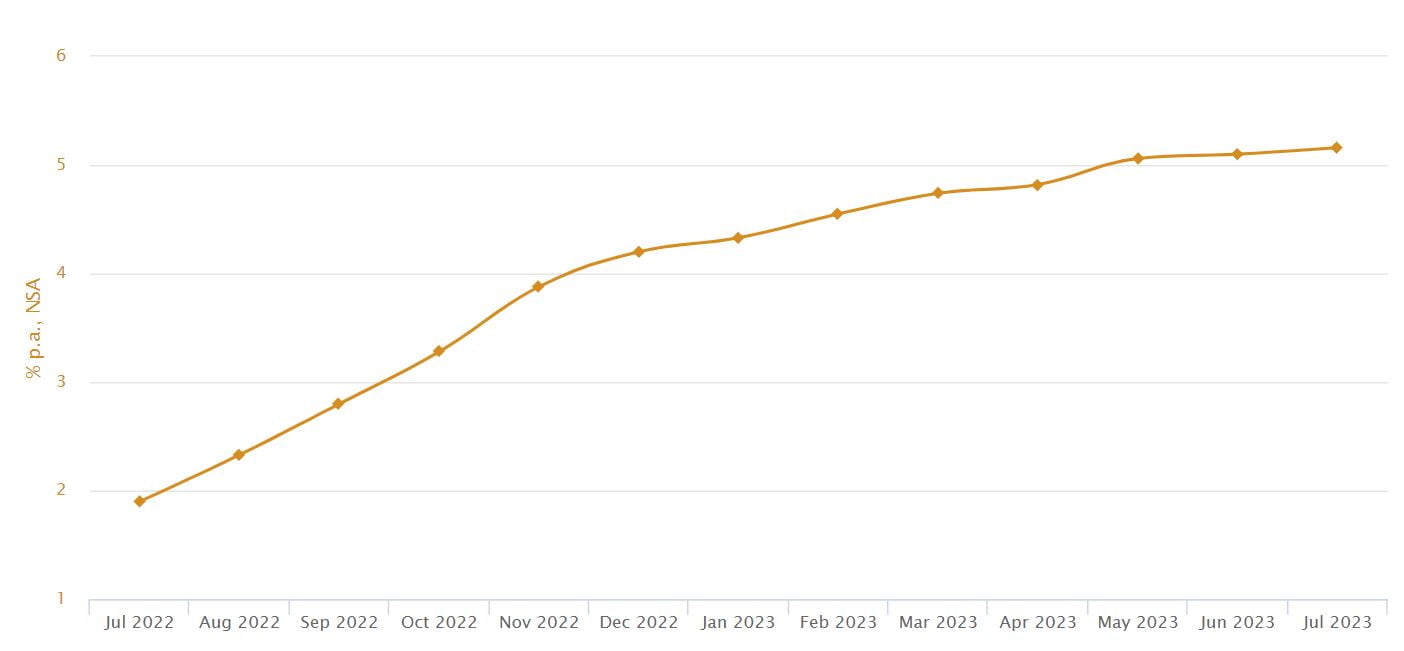

Ovaj procvat startapova i pojačani apetit fondova rizičnog kapitala je, bojim se, na neko vreme zaustavljen. Zašto? Pa, prinosi na tržištima kapitala se trenutno u Americi kreću oko 5%. Evo to se dobro vidi da ovom grafiku, da je za nekih godinu dana prinos skočio sa 2% na 5%. A nešto pre toga je bio i daleko niže, blizu nule.

Zašto je ovo bitno za našu priču? Pa zato što su investitori (oni bruka bogati) upravo dobli jednu sasvim solidnu alternativu. Jer, videli smo, dok su prinosi konvergirali nuli, to je teralo investitore da povećaju svoje apetite i toleranciju na rizik. Međutim, sada su doblli jednu sasvim solidnu alternativu. 5% u momentu kada ne zna dan šta nosi noć. Zvuči kao više nego prihvatljivo za razmisliti o tome. Hajmo opet u cipele ovih uber bogatih ljudi… Šta biste vi radili? Da li biste uleteli u super rizične plasmane, ili biste uložili u američke obveznice, sa prinosom od 5%, minimalnim rizikom, i sačekali da vidite kako će sve ovo da se odigrava dalje?

Ne znam šta ste vi odgovorili, ja znam šta bih ja radio, i to očigledno barem neki od njih i rade… I zato je smanjen broj akvizicija u poslednje vreme. Ne samo zbog problematičnih vremena i povišene inflacije, već i zato što se upravo otvorila sjajna alternativa investitorima da prebrode krizu i sačekaju bolja vremena. I zato nije realno da će tokom ove godine biti velikih investicija. Biće nekih, svakako, ali ni približno kao do pre godinu dana. I to se vrlo reflektuje i na IT industriju u kojoj se pisac ovih mudrosti nalazi. I dovodi do toga da neki američki startapovi ostaju bez finansiranja na koje su navikli. To konsekventno u celom lancu dovodi i do problema u našoj zemlji u kompanijama koje rade često rade kao “podizvođači” većih američkih kompanija. I zato se oseća ozbiljna kriza i u IT sektoru. Pisao je o tome i kolega Minić u članku o svetlu na kraju tunela. Da se razumemo, nije ovo jedini razlog zašto je došlo do usporavanja u srpskoj IT industriji, ali je veoma važan razlog.

Zato je važno da razumemo i širu sliku, tu makroekonomiju o kojoj sam vam govorio na početku teksta. Znate, često je u dobrim vremenima lakše prodati osrednju kompaniju nego prodati izvrsnu kompaniju u lošim vremenima. Ako nema investitorske euforije (a trenutno je definitivno nema), teško će doći do nekih značajnijih akvizicija. Da se razumemo, ne znači da ih nema i da ih neće biti, ali znači da će ih biti neuporedivo manje….

Do kada? Eh, pa to je pitanje od million… Ma šta million, od milijardu dolara. Zapravo, mnogi ljudi koji su daleko više na izvoru informacija su tako katastrofalno omašivali sa svojim procenama. Ne moramo da idemo dalje od Džeroma Pauela (to je američka Jorgovanka Tabaković, dakle, predsednik američkog FED-a), koji je pre samo godinu dana govorio da je ova inflacija prolazna. Dakle, kad on ne zna, teško da iko stvarno može da kaže sa sigurnošću. Tako sve ovo što ćete sada pročitati, uzmete sa ogromnom rezervom. Zapravo, skoro sigurno da se neće stvarno desiti tako. No, kad može Pauel da debelo promaši, šta fali da napišem i ja neku prognozu. 😀

Ukoliko se inflacija nastavi da obuzdava (za sada ne ide loše, barem u Americi), možemo da razmišljamo u pravcu da do kraja godine sigurno ne bude nikakvih dramatičnih iskoraka. Niko neće praviti ishitrene poteze (jer, ne zaboravite, uvek mogu da maznu prinos od 5% i da čekaju da vide šta će se dalje dešavati). Pod pretpostavkom da se stvari i dalje odvijaju u skladu sa očekivanjima, neki riziku skloniji veliki investitori će se možda osokoliti da probaju da preduhitre tržište i krenu da značajnije ulažu polovinom godine (recimo, krajem drugog kvartala naredne godine). Ako to krene kako treba, za očekivati je da i ostali bojažljivo krenu da ih prate, kako bi se situacija normalizovala do kraja 2024. godine i krenuo novi investicioni ciklus, koji će se preliti i na nas.

Kad kažem da se situacija normalizuje, to nikako ne znači da će se kamate i prinosi na kapital opet približiti nuli. Neće tako skoro, verujte. To vreme je prošlo, neće se skoro vratiti. Ali, osetiće se boljitak, prevashodno u IT industriji, a preliće se i na druge industrije. I vratiće se fondovi rizičnog kapitala i nastaviće sa akviziicijom firmi. Do tada, i mi treba da preživimo. Biće turbulentno, jer svako malo izađe po neka problematična vest (deflacija u Kini, obaranje američkog kreditnog rejtinga). No, bez dalje žestoke eskalacije, nije van pameti očekivati da naredne godine situacija bude drugačija (bolja). Znate onu foru, za dve do tri godine, biće nam mnogo bolje – e, taj rad. Do tada, pratite makroeknomske trendove.

Za kraj, ima jedna dobra izreka koja kaže “trend is your friend”. Mislite o tome.

Autor

Magistar ekonomije sa velikim iskustvom u oglašavanju, marketingu, finansijama i prodaji. Konsultant koji pomaže biznisima da razumeju i unaprede finansije, povećaju profitabilnost, i sačuvaju i uvećaju vrednost kapitala. Takođe ima strast prema muzici, umetnosti i dobrom vinu, a tečno govori engleski, nemački i francuski

Više o Nikoli